No hay un suelo aquí, ni lo dudes. Vamos más despacio que otros países en el ajuste de precios, y no habrá rebote cuando hagamos suelo.

Es mentira lo que dicen fuentes políticas, que tratan de animar el cotarro a costa nuestra:

Es mentira, que no te vuelvan a engañar…

Muchos son los factores, te copio varios artículos interesantes:

La tasa de mora de las actividades inmobiliarias alcanzó el 38% en 2013

Las entidades de crédito españolas cerraron el ejercicio 2013 con una tasa de mora del 13,62% como resultado del reconocimiento de 197.199 millones de euros de créditos dudosos sobre una cifra total de crédito vivo de 1,4 billones de euros.

En 2012, el porcentaje de morosidad bancaria alcanzaba el 10,43% y los créditos dudosos ascendían a 167.468 millones de euros sobre un importe total de 1,6 billones de euros.

Por lo tanto, en el periodo de un año, la morosidad financiera se ha incrementado en casi tres puntos porcentuales, el crédito vivo se ha contraído en más de 150.000 millones de euros y los créditos dudosos (incluidos los morosos) han aumentado en casi 30.000 millones de euros.

De los 197.199 millones de créditos de dudoso cobro, 146.052 millones estaban afectos a lafinanciación de actividades productivas (el 74,1%), recibiendo una cantidad de 49.424 millones de euros la consideración de créditos dudosos relativos a la financiación de hogares (el 25,1%).

No obstante, atendiendo al destino del crédito por finalidades, las actividades productivas absorbieron el 47,5% (688.397 millones de euros) de la cuantía de crédito total, mientras que el49,4% fue asignado a la financiación de hogares (714.984 millones de euros).

Por lo tanto, las tasas de morosidad correspondientes a las actividades productivas y de hogares ascendieron a unos porcentajes del 21,2% y 6,9%, respectivamente.

En términos desagregados, la morosidad de las actividades inmobiliarias alcanzó la mayor tasa de mora de las distintas actividades productivas (38%), seguida por la correspondiente a la del sector de la construcción (34,3%) y la de la hostelería (23,2%). El comercio, la agricultura y ganadería, la industria, otros servicios, y transportes y comunicaciones registraron tasas superiores al 10% tal y como se observa en el gráfico inicial. La intermediación financiera, por su parte, marcó una tasa del 4,8%.

Por el contrario, dentro de la financiación destinada a los hogares, la tasa de morosidad relativa a la adquisición de vivienda se cuantificó en el 6%, es decir, que de los 580.784 millones de euros destinados a la financiación de vivienda, 34.590 millones de euros tenían al cierre de 2013 la consideración de crédito dudoso.

Respecto a la tasa de mora del 38% alcanzada por las actividades inmobiliarias (67.190 millones de euros de créditos dudosos sobre una cifra de 176.822 millones de crédito vivo) cabe destacar el notable aumento experimentado por dicho ratio respecto al del ejercicio anterior, cuando tras la inyección de liquidez europea, la mora de las actividades inmobiliarias se cuantificaba en el 29,1% (65.082 millones de créditos dudosos sobre 224.015 millones de crédito concedido al sector).

Y no hay crédito, a pesar de que se diga que sí…

El sector del ladrillo absorbe cerca del 60% del crédito en España

El 58,1% del total del crédito bancario existente en la economía española se encuentra vinculado al sector del “ladrillo”, según datos recientemente actualizados por el Banco de España relativos al último trimestre del año 2013.

Así, el total de financiación “viva” destinada a “adquisición y rehabilitación de viviendas”, “construcción” y “actividades inmobiliarias” asciende hasta los 841.371 millones de euros en la actualidad, siendo la suma del crédito español en circulación 1,4 billones de euros.

De esta manera, desde finales del ejercicio 2007, el porcentaje del crédito financiero ligado alsector inmobiliario tan solo ha disminuido en algo más de dos puntos porcentuales respecto al61,4% registrado al inicio de la crisis financiera internacional.

Además, tal y como se puede observar en el gráfico inicial, en diciembre de 2002 la financiación del ladrillo constituía un porcentaje inferior al 50% (49,5%) del total del crédito vivo, mostrando una clara evolución ascendente desde diciembre de 1999 (43%) y diciembre de 1992, cuando tan solo el 32,7% del crédito total se emplazaba en el sector de la vivienda, la construcción y las actividades inmobiliarias.

Es de destacar en relación a estas últimas actividades, el escaso peso que su financiación representaba en diciembre de 1992 sobre la cuantía total destinada a las actividades productivas (agricultura, industria, construcción y servicios); en torno al 6% .

Unos cuantos años más tarde, en diciembre de 2007, este mismo ratio ascendía, no obstante, hasta el 32,2%, mientras que en el cierre del ejercicio anterior todavía representaba un elevado25,7%, muy lejos, pues, del 14,9% consignado en diciembre de 2002 ó el 9,6% correspondiente a diciembre de 1999.

Un abrazo,

PD2: Perder población es muy malo para el mercado inmobiliario: menos demanda futura… Perderemos 3.000.000 de españoles en 10 años: Es urgente analizar la caída de la población en España. El Estado no será sostenible y los Gobiernos no se enteran…

España perderá casi tres millones de habitantes en diez años

Según las últimas proyecciones de población del INE

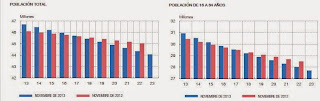

Se van más emigrantes y vienen menos inmigrantes. Este fenómeno que se registra en España desde el año 2010 se ha ido intensificando en el periodo más reciente, según el Instituto Nacional de Estadística (INE), cuyas nuevas proyecciones de población elaboradas en noviembre de 2013 estiman que España perderá cerca de tres millones de habitantes en diez años, según se publica en el Boletín Económico del Banco de España.

En concreto, España habrá pasado de tener 46,8 millones de habitantes a comienzos de 2013 a poco más de 44 millones en 2023. En sus anteriores previsiones de noviembre de 2012, Estadística calculaba una pérdida de población en el horizonte de una década de unas 700.000 personas menos, aunque apunta que las cifras actualizadas incorporan datos hasta ahora no disponibles y también nuevos supuestos, como “una esperanza de vida ligeramente mayor y una fertilidad algo menor”.

Así, mientras en 2012 se preveía una entrada inmigrantes media anual de 387.710 personas, ahora se supone un flujo constante de 291.909 personas anuales entre 2013-2022. A esto se suman unas salidas de emigrantes que, “además de ser muy elevadas (541.872 personas de media anual), resultan algo superiores a las que se proyectaban hace un año (520.316)”, señala el INE.

Además, estas mayores salidas al exterior previstas afectan fundamentalmente a la población de edades comprendidas entre los 16 y los 64 años, que para 2022 se cifran en alrededor de medio millón de personas menos que en las anteriores proyecciones. Así, la caída de población en este grupo de edad, y que se concentra sobre todo en el colectivo de nacionalidad extranjera, se ha acentuado en el último año, mientras que la población comprendida entre los 0 y 15 años también se ha visto afectada, aunque en menor medida, y la población de más de 65 años se mantiene prácticamente inalterada. Como consecuencia de ello, el INE espera que se agudice el proceso de envejecimiento de la población.

El INE concluye que se confirma que "el episodio de expansión demográfica experimentado en la década anterior, propiciado por unos flujos migratorios muy intensos, ha dado paso, tras la crisis económica, a un periodo gradual de ralentización de la población".

PD3: La jeta de los banqueros:

En ene-2014 la banca dio hipotecas al 4,14% con un Euribor al 0,56%.

En ene-2011 las daba al 3,60% con un Euribor al 1,55%

El margen ha pasado del: 2,05 % al 3,58%, un cacho negocio están haciendo los banqueros… Lo malo es que nadie les pide hipotecas, no tienen el volumen de antaño. (que se jodan!!!)

PD4: Para colmo de males, tiene que subir los tipos la FED, y esto ¿se trasladará al resto del mundo haciendo los costes financieros más caros?

Ya lo ha dicho la FED y los tipos implícitos a futuro así lo marcan. Nos quedan unos meses de tipos bajos, pero al final, se tiene que normalizar la curva de tipos y no podemos quedarnos a la japonesa… Esto nos va a costar un grave esfuerzo. En Japón, que tienen una abultada deuda pública del 240% de su PIB, el coste financiero de su financiación pública se come el 22% de su presupuesto, y eso que las rentabilidades de los bonos andan en el 0,6%. En España, que el coste de la deuda anda por el 3%, nos comemos, con estos tipos, poco del presupuesto, aunque con una subida de rendimientos, tendremos que quitar cosas que gastamos para dedicarlo a pagar intereses de nuestra abultada deuda creciente…

Los fármacos administrados durante mucho tiempo o bien pierden su eficacia por uso reiterado, o crean adicción, o ambas cosas a la vez. La política monetaria aplicada por la Reserva Federal Estadounidense desde el inicio de la crisis ha sido absolutamente excepcional, aunque haya durado años. Ha llegado el momento de iniciar el proceso de vuelta a la normalidad.

El problema de mantener los tipos de interés cercanos a cero durante cinco años, conjuntamente con una expansión permanente del balance del banco central hasta multiplicarlo por cuatro, radica en acostumbrar a los agentes económicos a esta situación. Al igual que el cuerpo humano se acostumbra a los antibióticos haciéndoles perder su eficacia inicial, los agentes económicos y los mercados financieros acaban considerando como estructurales los bajos tipos de interés y la inyección permanente de liquidez. La propia Reserva Federal considera el nivel de tipos normalizados se sitúa en el 4%, frente al nivel del 0,25% actual.

Sintetizando, la política monetaria de la FED se ha basado en tres pilares:

- Reducir los tipos a cero.

- Inyectar liquidez a través de los sucesivos programas QE (inyección cuantitativa) de tal forma que se ha conseguido reducir los tipos de interés a largo plazo.

- Lanzar mensajes a través del llamado "forward guidance" de que los tipos seguirán en niveles ínfimos hasta que se alcanzase un nivel de paro del 6,5%.

- Inyectar liquidez a través de los sucesivos programas QE (inyección cuantitativa) de tal forma que se ha conseguido reducir los tipos de interés a largo plazo.

- Lanzar mensajes a través del llamado "forward guidance" de que los tipos seguirán en niveles ínfimos hasta que se alcanzase un nivel de paro del 6,5%.

Lo que ha anunciado durante la reunión de esta semana de la Reserva Federal, sólo supone un cambio la expectativa de cuándo comenzarán a subir los tipos de interés. De momento siguen a cero. Adicionalmente, y como era previsible, el balance de la FED sigue incrementándose mes a mes, aunque en 10 mil millones de dólares menos que el mes anterior. En las próximas cinco reuniones se aplicará el mismo ritmo de reducción de las inyecciones mensuales.

El principal cambio introducido en la modificación de las "variables a seguir" (forward guidance) para saber cuándo se subirán los tipos de interés. En lugar de tomar como referencia una cifra cuantitativa de tasa de paro, 6,5%, se tendrán en cuenta factores cualitativos como la tasa de participación en el mercado laboral o el porcentaje de empleados temporales que desearían trabajar a tiempo completo.

La principal consecuencia de la medida adoptada es una vuelta a la discrecionalidad sobre cuándo subir los tipos de interés. Al estar basada ahora la decisión en factores cualitativos, sin especificar cifras concretas, se pierden referencias de cuándo se llevarán a cabo las subidas y la posterior reducción del balance de la FED. En cualquier caso, la propia Sra. Yellen manifestó que es previsible que los tipos de interés comiencen a subir seis meses después de que la Reserva Federal deje de incrementar su balance, es decir, en primavera de 2015.

El proceso de normalización de la política monetaria será largo y supone un reto para la economía estadounidense con repercusiones en los mercados financieros mundiales, especialmente en los emergentes. Antes que la subida de tipos, habrá que observar cuál es el efecto del fin de las compras de activos por parte de la FED en los tipos a largo plazo. Una subida de los tipos a largo tendría un efecto claro sobre el mercado inmobiliario y sobre el consumo, dos de los pilares del crecimiento americano.

El inicio del camino de vuelta a la normalidad es una magnífica noticia, ya que supone que los momentos excepcionales de estrés vividos en los últimos años han quedado atrás. Sin embargo, sería casi milagroso que el proceso de normalización de tipos y de tamaño del balance de la Reserva Federal no genere tensiones en la economía y en los mercados financieros. De momento, el impacto de un adelanto de la fecha de la previsible primera subida de tipos ha sido bien asimilado por el mercado en apenas 24 horas.

PD5: Más motivos por los que la banca no suelta crédito o lo vende muy caro y sólo a personas muy concretas: no se fía y sigue llena de mora:

PD6: ¡Qué simple era la vida cuando te comprabas una casa, un piso en Madrid con jardines y todo, y te costaba la friolera de 1.000 euros (175.000 pesetas). ¡Cómo ha subido la vida desde los 70! Me temo que no ha sido proporcionada la subida de todo. No han subido igual los sueldos, las casas, las inversiones en bolsa… Hay muy grandes diferencias. Antes te comprabas una casa en pocos años. Ahora te cuesta pagarla 30 años y llegas asfixiado, con el sueldo entero de uno de los dos…

PD6: La juventud de España es la mejor preparada y más formada que ha habido nunca. Mira qué ejemplos de gente brillante que nos van a sacar de esta crisis. Necesitamos muchos como ellos. Han salido tan bien formados de los colegios e institutos que así da gusto. No sería mejor cerrar todos los colegios y ponerles a pastar en el campo…, o quizás mejor, que emigren, que emigren…

PD7: Ese boom inmobiliario que nos viene de fuera a través de fondos y socimis hay que ponerlo en contexto. No están comprando pisos vacios, salvo unos pocos guiris, si no que se dedican a invertir en locales, hoteles, negocios con arrendatario muy segurito, y con muchos años de renta asegurada. Son inversiones financieras no son inversiones inmobiliarias:

PD8: Ya soy un tipo importante, ya me han puesto una calle. Lo malo, me tendría que ir a un pueblo de muerte a ver mi calle. Lo peor, que debe ser cutre que te cagas. ¡Pobre de mi antepasado glorioso que se mereció tan alto reconocimiento!

PD9: Estoy seguro que Jesús era un hombre divertido, que se reiría con mucha frecuencia, que contaría chistes y anécdotas graciosas, que haría reír a sus amigos y familiares. Tenía un encanto especial y provocaba que le siguieran las masas, no sólo por ser el Hijo de Dios, el esperado, el que hacía milagros, el que sanaba a los enfermos, el que perdonaba los pecados, el que atendía a los pobres y los marginados, sino porque también debía tener un gran don de gentes, debía ser muy cariñoso con todos, y, sobre todo, debía ser muy simpático.

Y nosotros, como unos siesos, ¿vamos a relacionarnos con la gente sin sonreír? ¿Vamos a hablar con los familiares y amigos siempre tan serios? ¿No será que por eso no quieren saber mucho de nosotros? No me digas que no conoces un tío simpático que te apetece estar con él, porque te ríes de las cosas que cuenta, de las bromas que hace. Pero te hablo de esos simpáticos que no son soeces, que no se meten con un tercero para reírse de él, que no son graciosos porque digan tacos, o sean vacilones… Te hablo de esa gente que pasa a nuestro alrededor que provoca empatía, que apetece estar con ellos por su franqueza, por ser auténticos, por ser graciosos e interesantes… Así es como sería el Señor y así es como deberíamos ser todos…